このページでは、CFSの概要について解説していきます。ただし、上場会社等のCFSについては解説していません。ここで紹介しているCFSは、上場会社等が法律上の義務として開示するものとは、その目的が異なります。

このページでご案内するのは支払能力評価の会計情報です。支払能力評価の会計情報は企業経営者や企業に融資している金融機関が最も求めている会計情報であると私は考えています。

その会計情報はCFSによって得ることができます。

当サイトの目的は、企業及び金融機関の皆さんがキャッシュフローの内容を把握することで経営や融資に役立てることができるようにお手伝いすることです。経営者の方は勿論、その経営者に会計情報を提供する会計事務所の方や、融資を行う銀行などの金融機関の方にとっても、キャッシュフローを把握することは極めて重要です。

キャッシュフロー計算書(CFS)とは

CFSをよくご存知ない方のために、まずはCFSとはどのようなものなのか簡単に紹介しましょう。

CFSは、その名のとおり、キャッシュ(cash=現金)のフロー(flow=流れ)を示す財務諸表の一つです。

現金の動きには、入るか出るかの二つしかありません。しかし、その二つに分けただけでは、あまりに漠然としています。CFSでは、現金の動き(資金活動)を、その出入りした理由や、出入りした順序によって、次の三つに区分して表示します。

- 売上代金の収入及び仕入代金の支出(営業活動によるキャッシュフロー)

- 貸付金の貸付及び回収(投資活動によるキャッシュフロー)

- 借入金の借入及び返済(財務活動によるキャッシュフロー)

1.売上代金の収入及び仕入代金の支出(営業活動によるキャッシュフロー)

売上代金を収入する活動や、仕入代金を支出する活動は、会社の基本的な活動です。では、売上代金の収入や仕入代金の支出には、どのような特徴があるでしょうか。通常、売上代金を収入したら取引は完了します。これは仕入代金の支出についても同様です。これらの現金の動きは、代金をもらったら終わり、あるいは支払ったら終わりという特徴があります。いわば片道切符のようなものです。収入と支出との間に直接の関連性はありません。

このような現金の動きは「営業活動によるキャッシュフロー」とよばれます。

2.貸付金の貸付及び回収(投資活動によるキャッシュフロー)

営業活動によるキャッシュフローでは、現金の動きは片道切符的でした。それに対して、貸付金の場合は、いったん支出しますが、一定の期間が経過した後に収入されることが予定されています。このように先に支出があり、後で収入がある現金の動きのことは「投資活動によるキャッシュフロー」とよばれます。

3.借入金の借入及び返済(財務活動によるキャッシュフロー)

借入金の場合は、貸付金のときとは資金の出入りの順序が逆になります。つまり、資金は先に入りますが、後で返済します。このように先に収入があり、後で支出する現金の動きのことは「財務活動によるキャッシュフロー」とよびます。現金の出入りという意味では同じでも、上の三つの区分によって意味が全く異なることが分かりますね。

現金の出入りの順序によって区別する私独自の考え方

CFSでは、「営業活動によるキャッシュフロー」「投資活動によるキャッシュフロー」「財務活動によるキャッシュフロー」の3つに区分されているのが一般的です。上記で、現金の出入りの順序によって資金活動を区別しましたが、これは私独自の考え方です。実は、私が初めてCFSを見たとき、定期預金による収入や支出は、財務活動によるキャッシュフローに含まれているものと思っていました。ところがそうではなく、投資活動であることがわかったのです。しかし、それではどのような基準で三つに区分されているのかが分かりませんでした。そこで私は、自分自身の理解のために、三つの区分を現金の出入りの順序によって決めるように考えたのです。つまり、代金をもらったら終わり、あるいは支払ったら終わりのように収入と支出の間に因果関係が無いという特徴がある、片道切符のような現金の動きは「営業活動によるキャッシュフロー」とするものです。収入と支出の間に因果関係がある取引は収入と支出の前後によって区別します。先に支出があり、後で収入がある取引は「投資活動によるキャッシュフロー」に区分し、先に収入があり、後で支出する取引は「財務活動によるキャッシュフロー」に区分するということです。そうすることで自分なりに資金活動の分類基準が納得できました。

キャッシュフロー計算書(CFS)のサンプル

実際に、三つの資金活動がCFSではどのように表示されるのかを見てみましょう。次の【図1】をご覧ください。

【図1】キャッシュフロー計算書(直接法)

キャッシュフロー項目は、ここまでで例に挙げたものだけを用いて単純化しました。これが「直接法によるキャッシュフロー計算書」の基本的な構造です。「営業活動によるキャッシュフロー」では、売上代金の収入は「営業収入」として、仕入代金の支出は「仕入支出」として、収入と支出がそれぞれ総額で表示されています。

商取引が分かる人であれば、誰でもCFSの内容がご理解いただけるでしょう。

ここでは、CFSにおける資金活動は、その性質によって、三つに区分されるということがお分かりいただければ十分です。

すなわち、

- 収入と支出との間に直接の関連性がない「営業活動によるキャッシュフロー」

- 支出が先にあり、その後に収入がある「投資活動によるキャッシュフロー」

- 収入が先にあり、その後支出がある「財務活動によるキャッシュフロー」

の三つの資金活動です。なお「直接法」に対して、「間接法によるCFS」がありますが、これについては後ほど説明します。

キャッシュフロー計算書(CFS)のその他の項目

CFSは、月次で作成することもあれば、年次で作成することもあります。当サイトの説明では、基本的には月次ベースを集計期間としています。

ここで図1をもう一度見てみましょう。

下のほうに4、5、6の三つの項目があります。「現預金の増減額」「月初(期首)現預金残高」「月末(期末)現預金残高」の3項目です。

現預金の増減額は、三つの資金活動を加減した額です。プラスのときもあればマイナスのときもあります。これで当月の増減額が分かります。

月初現預金残高は、計算期間の開始残高です。開始残高は、集計期間が年次であれば期首残高ですし、集計期間が月次であれば月初残高となります。

月末現預金残高は、計算期間末日の残高です。集計期間が年次であっても、月次であっても末日ですから、同一の日付になります。月末現預金残高の金額は、「現預金の増減額」に「月初現預金残高」の金額を加減した金額になります。

なお、ここでは集計期間が主に月の場合を仮定して「月初、月末」という用語を用いていますが、集計期間が年度などの場合は「期初、期末」などに適宜読み替えます。

またCFSでの金額表示単位は、会社の規模や利用目的によって、千円単位、百万円単位などが用いられます。

“一般的な”キャッシュフロー計算書(CFS)

ここまでは直接法によるCFSを説明してきました。

この直接法によるCFSは、実は一般的とはいえないものなのです。

ここからはしばらく、一般的なCFSとはどのようなものなのか、そしてそのようなCFSが、果たして経営管理や融資判断に役立つものであるかどうかを検討していきましょう。

大企業が作成しているキャッシュフロー計算書(CFS)の特徴

一般的なCFSは、上場会社等によって作成、公表されています。それは一般投資家に向けたものです。

大企業が公表しているCFSには、次のような特徴をもつものが多いです。

・主に「間接法」で作成している

・年数回の単一期間である

・2期間の貸借対照表の差額と損益計算書から作成している

・連結ベースである。

「間接法」のキャッシュフロー計算書(CFS)とは

間接法によるCFSについて説明しておきましょう。

資金活動には、次の三つがあることはすでに述べました。

・営業活動によるキャッシュフロー

・投資活動によるキャッシュフロ

・財務活動によるキャッシュフロー

間接法によるCFSが、直接法によるものと異なるのは、三つの資金活動のうち、「営業活動によるキャッシュフロー」の部分です。後の二つの資金活動は、直接法も間接法も同じです。

間接法のCFSの例を【図2】に示します

間接法は、当期利益からスタートする

間接法によるCFSは、損益計算書の当期利益から作成を始めます。そこに、収入や支出とは直接関係のない項目の金額を加減していきます。それらを加減した結果を示したのが、間接法によるCFSです。

間接法によるCFSは、利益の金額が正確な場合に限り、利用価値のあるものとなります。企業の月次損益計算書は、必ずしも正確ではありません。そのような損益計算書から作成した、間接法によるCFSの利用価値は著しく低いものとなります。会社内部の経営資料として経営者が利用したくても、このようなCFSでは役に立てようがありません。また金融機関が融資判断の資料として利用したくても、理解するのが容易ではありません。

この辺りについては、後ほどまた詳しく説明をしますので、まずはこのまま読み進めてください。

年に数回しか作成しないCFSでは情報が古い

大企業のCFSは、決算と中間決算の時期に財務諸表の一つとして作成・公表します。年に数回しか作成しませんので、日常の経営や融資の参考にしにくいものです。決算時や中間決算時に作成するだけではなぜ経営に役立たないかと言えば、情報が古くなるからです。

例えば、令和3年3月決算のCFSを年1回、5月頃に作成するとします。そのCFSは期首である令和2年4月から期末の令和3年3月までの12ヶ月間のデータを基礎としています。作成した直後の令和3年5月には、14ヶ月前の令和2年4月から2ヶ月前の令和3年3月までの12ヶ月間のデータを集計した情報を得ていることになります。

ところが、作成後11ヵ月後の令和4年4月頃になっても、このCFSしかありません。その頃には、始期である令和2年4月から既に24ヶ月が経過しています。つまり、新しいCFSが入手できる直前には、2年前のデータを用いて経営判断をしなければならないことになります。

これでは、変化の激しい今の時代でなくとも、ものの役には立ちません。

よく知らない人は、大企業が作るCFSは、よほど手の込んだ、しかも役に立つものなのだろうと思われるかもしれません。その考えは、半分は当たっており、作成するのに大変手間がかかります。しかし経営の観点から見れば、ほとんど役に立つとはいえないものです。

当サイトで普及しようとしているCFSは、毎月過去1年間の情報が得られる「月次推移CFS」や「年計推移CFS」です。これらについては後ほど説明します。

役に立つキャッシュフロー計算書(CFS)とは

以下では、役に立つCFSについて説明していきましょう。

経営に役立つCFSは次の三つになります。

・直接法のCFSであること

・月次ベースによる直近のものであること

・月々の比較ができること

これらの条件を満たしたCFSであれば、資金に関する情報がはっきりわかります。

では、一つずつ詳しく説明していきましょう

直接法のキャッシュフロー計算書(CFS)であること

まず、次の2つのCFSを見比べてみて下さい。

この表は、上が直接法によるCFS、下が間接法によるCFSです。営業活動によるキャッシュフローの部分のみを示しています。実はこの二つはどちらも、同じ会社の同じ月、つまり同じデータから作成したものです。キャッシュフローの内容は、どちらが分かりやすいでしょうか。誰もが「直接法のほうが断然分かりやすい」と答えるでしょう。上の直接法によるCFSは、資金がどのように入り、また資金が何に使われたのかが、会計の専門家でなくてもすぐに分かるでしょう。それに対して下の間接法によるCFSは、資金が一体どう動いているか、まったく分かりません。もしあなたが経営者なら、どちらを望みますか。 銀行に融資の相談に行き、あなたご自身で説明しなければならないとしたら、どちらが説明しやすいでしょうか。これは言うまでもないでしょう。しかし残念ながら、現在作られているCFSは、ほとんど100%近く間接法によるCFSなのです。

直接法のCFSは経理の素人でもよく分かる

上場会社かどうかにかかわらず、現在、CFSはほとんどが「間接法」で作成されています。ところが、「間接法」は先ほど説明したように「利益」から逆算して営業キャッシュフロー表示しています。この方法では、キャッシュをどうやって稼いで、何に使ったか、ということがまるで分かりません。これらが直接分からないので、「間接法」というのです。「間接法」 のCFSをもう一度ご覧になれば、この「分からない」という意味がよくお分かりになるでしょう。では、そのような資料をなぜ作るのかというと、自分で使うわけではないからです。しかし企業の経営者は誰もが、自分で見ても分かりやすく、しかも的確な資料を必要としています。その点、直接法によるCFSは、キャッシュの動きそのものが「直接」表示されますから、とてもよく理解しやすいものになっています。直接法によるCFSを、毎月見ることができれば、経営者は常に資金から見た会社の状況が分かり、適切な意思決定ができます。また金融機関は、融資できるかどうかの判断と、融資した資金が目的通りに使われているか、また融資した資金を今後も滞りなく返済できるだけの営業キヤッシュフローが得られているのかなどといった重要な点について、モニタリングすることができます。

月次ベースの直近のものであること

繰り返しになりますが、一般的なCFSの作成の目的は、上場企業等が有価証券報告書に公表することです。それならば、年に数回作成すれば十分ですし、実際にそのようにしか作成されていません。

しかし、これで果たして、経営者は安心できるでしょうか?

考えるまでもありません。企業の経営者は、毎日のように資金のことを心配しています。資金に関する情報を、できるだけタイムリーに知りたいと考えています。とても年に1度や2度の情報を当てにしているわけにはいきません。

金融機関はどうでしょう。年に1回の、第三者の専門家による監査証明もない、損益計算書や貸借対照表だけで安心して融資ができるでしょうか。経営の舵取りの役に立てるためや、モニタリングするためには、毎月のCFSが必要です。直接法によるCFSは、月次ベースで作成することができるので、資金に関するタイムリーな情報を得ることができます。

月々の比較ができること

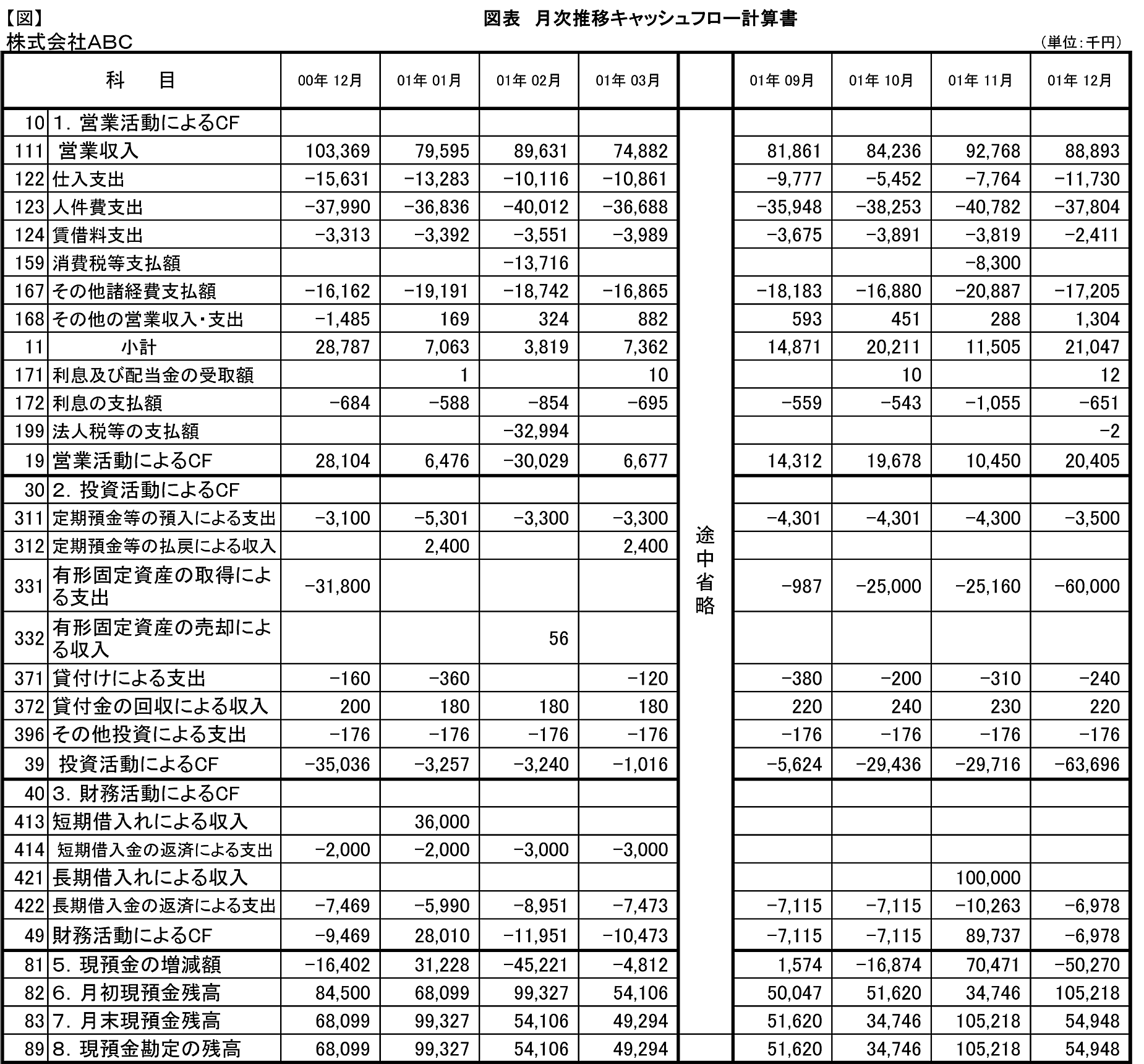

では、次の図をご覧ください。

今度の図は前の図3とはずいぶん形が違います。

今度の図は前の図3とはずいぶん形が違います。

図3は、単一期間のCFSです。単月のCFSなので、当月の資金の動きだけが表されています。

しかし、 経営に役立てるためにはこれだけではまだ不十分です。経営に役立てるには、たとえば今月のキャッシュフローを先月と比べたり、過去数カ月の中で今月のキャッシュフローがどういう位置にあってどんな意味を持っているのかといったことが必要になってきます。

この推移表は分かりやすく作ったサンプルですが、経営の現場でも、推移表があれば、そのようなことが一目で分かります.図4は前年同月から当月までの13ヶ月を示しています。推移表が大切なことは、例えば季節商品を扱っている会社の方ならよくご存知かと思います。繁忙期と閑散期で売上が大きく上下するのが季節商品ですから。もちろん一般の会社でも、支出は月によってかなり違いがあります。例えば、賞与支払月、税金支払月には通常の月と異なり、多額な支払があります。

このように、どのような業種であっても月々の情報は是非欲しいものです。

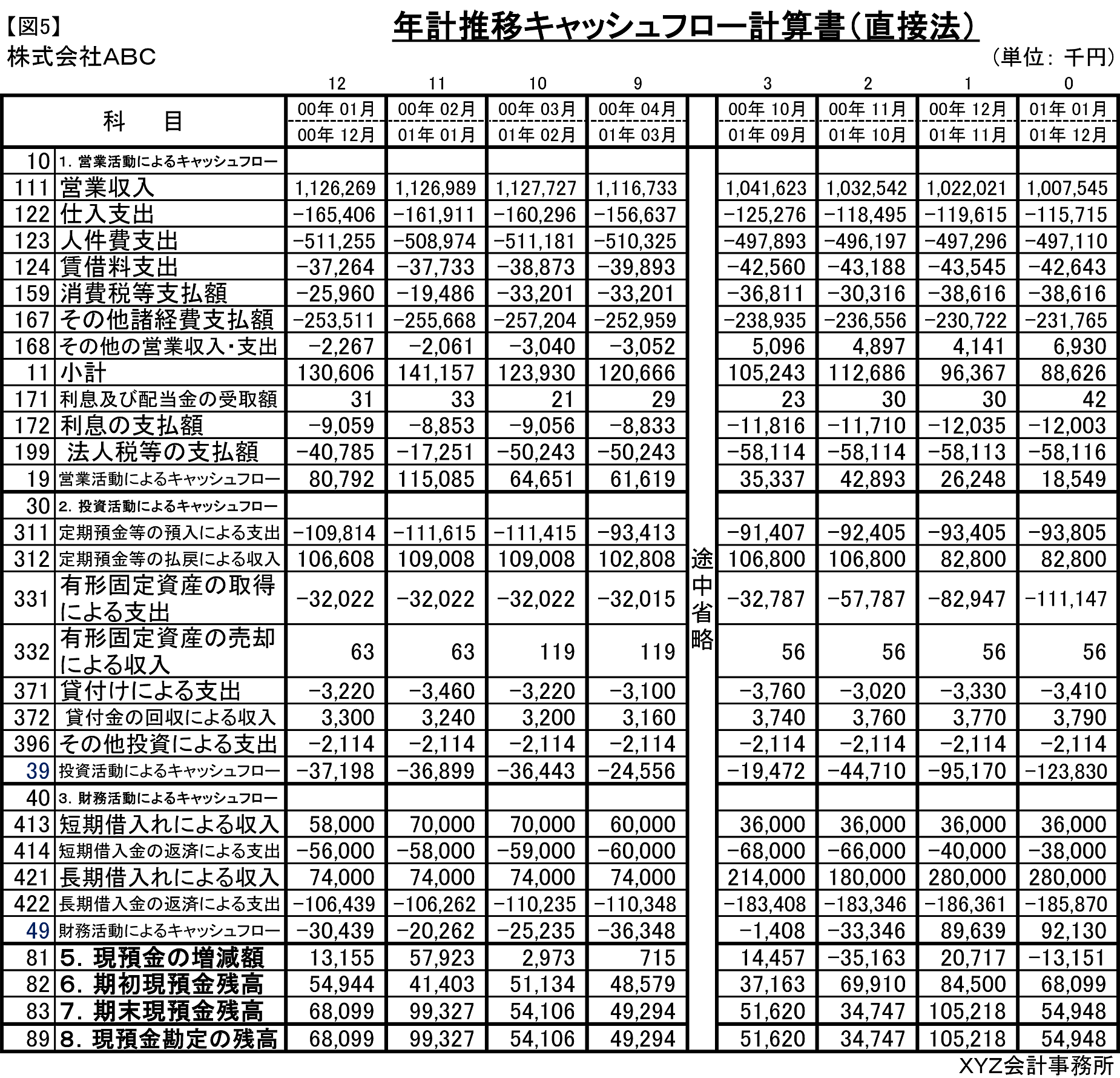

傾向が分かる年計推移キャッシュフロー計算書(CFS)

各月の推移は、月次推移表で分かります。

しかし、各月固有の推移は分かっても傾向は分かりにくいものです。その傾向が分かる資料が、年計推移CFSです。

この図は年計推移CFSです。

各月の数字はいずれも、過去1年間のデータを合計したものになっています。

毎月の数字が過去1年間のデータを含んでいるので、この会社のキャッシュフローの傾向がはっきり分かります。

年計推移CFSは、傾向を把握するには最も有効なCFSです。

経営に役立つキャッシュフロー計算書(CFS)の三つの条件

最後に、経営に役立つCFSの三つの条件を、もう一度まとめ直してみます。

条件1.理解可能な、直接法によるCFSであること

条件2.タイムリーに提供される、月次ベースでのCFSであること

条件3.時系列に比較ができる、推移表形式のCFSであること

企業には、このようなCFSが、必要なことがよくお分かりいただけたことと思います。